不動産を相続する際に必ず知っておきたいのが「相続税評価額」と「土地の5つの価格」です。

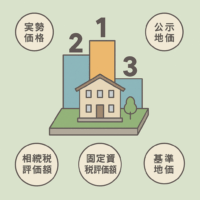

相続税はこの評価額を基準に算出されますが、土地には複数の価格が存在し、それぞれの役割や計算方法が異なります。本記事では、相続税評価額の仕組みと**5つの土地価格(実勢価格・公示価格・基準地価・固定資産税評価額・路線価)**をわかりやすく解説し、遺産分割時にどの価格を基準にするべきかも詳しく紹介します。

目次

相続税評価額とは、相続財産に課税する際の基準となる価格で、実際の市場価格(時価)とは異なります。特に不動産は評価が複雑で、土地や建物ごとに国が定めたルールに基づいて計算されます。

例えば、土地であれば「路線価方式」や「倍率方式」を用い、建物は「固定資産税評価額」が基準となります。これらの評価額は、毎年国税庁が発表する路線価図や評価倍率表、自治体が作成する固定資産税課税明細書などを基に確認可能です。

相続税は、この評価額を合算した課税対象額をもとに計算されます。事前に評価額の仕組みを理解しておくことで、節税対策や遺産分割の準備がスムーズになり、不要なトラブルを防ぐことができます。

また、不動産を相続する際には、時価と評価額の差を把握することで、将来的な売却や資産整理の判断材料にもなります。

土地の相続税評価額は、主に「路線価方式」と「倍率方式」の2つで算出されます。

市街地の道路(路線)に面する宅地を対象とし、国税庁が毎年発表する「路線価図」に記載された1㎡あたりの価格を基準に計算します。路線価が設定されている地域では、この価格に土地面積や形状補正率を掛け合わせて評価額を出します。

路線価が設定されていない地域の土地に用いられ、固定資産税評価額に国税庁が定める評価倍率を掛けて算出します。

さらに、特殊な土地の場合には以下の評価法が適用されます。

国税庁の「路線価図」や「評価倍率表」を活用すれば、自分でも概算を確認することが可能です。

建物の相続税評価額は、土地と比べると計算方法がシンプルです。

基本的には固定資産税評価額×1.0が適用され、自宅などの自用家屋はそのまま固定資産税評価額が評価額として使われます。固定資産税評価額は、毎年4月から5月にかけて送付される「固定資産税納税通知書」に記載されているため、簡単に確認できます。

一方で、アパートや貸家など賃貸物件の場合は、賃貸による価値減少を考慮し、**自用家屋の評価額×(1-30%×賃貸割合)**という特例が適用されます。例えば、賃貸割合が100%であれば30%の減額評価が行われます。

このように建物は、使用状況(自宅か賃貸か)や賃貸割合に応じて評価額が変動します。特に、賃貸物件を多く所有している方は、土地の評価減と組み合わせることで相続税対策の効果が高まるケースもあります。

固定資産税評価額は時価の70%程度が目安となるため、実際の市場価格とは異なる点を理解しておくことが重要です。

土地には、相続税評価額以外にも複数の価格が存在し、それぞれ異なる目的で利用されます。特に重要なのが、**「実勢価格」「公示価格」「基準地価」「固定資産税評価額」「路線価」**の5つです。

不動産の価格を正しく理解するためには、実勢価格・公示価格・基準地価の違いを把握することが重要です。

市場で実際に売買が成立した価格を指し、最も現実的な価格です。不動産会社の査定や国土交通省の「土地総合情報システム」で参考事例を確認できます。

国土交通省が標準地を対象に2名以上の不動産鑑定士による評価をもとに決定する価格で、毎年3月に発表されます。土地取引や公共事業用地の取得時の基準価格として利用されますが、標準地の価格であるため、形状や接道条件が異なる土地にはそのまま適用できない点に注意が必要です。

都道府県が7月1日時点で調査し、9月に公表する価格です。公示価格との最大の違いは、公表時期が異なることで、経済状況の変動をより反映できるという特徴があります。

これら3つの価格を比較することで、所有する土地の時価や相場感をより正確に把握することが可能です。

固定資産税評価額と路線価は、相続や税金計算において欠かせない指標です。

固定資産税評価額は、市区町村が3年ごとに見直す価格で、固定資産税や都市計画税、登録免許税、不動産取得税などの課税基準として使われます。一般的に、公示価格(時価)の約70%程度に設定されており、納税通知書や固定資産評価証明書で確認可能です。相続の際には、土地や建物の基礎的な評価額として重要な役割を果たします。

一方、路線価は国税庁が毎年発表し、相続税や贈与税の計算に用いられる価格です。路線に面する宅地ごとに1㎡あたりの価格が設定されており、公示価格のおおよそ80%が目安です。土地が複雑な形状の場合や角地などの場合は、補正率を適用して評価額を調整します。

これらの価格は市場価格(実勢価格)とは異なりますが、相続時の課税評価に直接影響するため、事前に確認・理解しておくことで、相続税の試算や遺産分割の参考になります。

不動産の遺産分割では、どの価格を基準に分けるかは法律で定められておらず、相続人同士の協議で自由に決定できます。

一般的に、金融資産は評価額が明確で分割しやすいですが、不動産は一つの物件を複数に分割することが難しく、評価方法を巡ってトラブルになることがあります。

実務上、多くのケースで用いられるのは固定資産税評価額です。これは毎年通知されるため、全員が確認しやすく、売却予定がない場合は比較的公平感があるためです。

一方で、売却を前提に考える場合、実勢価格を基準にすることもありますが、市場価格は変動しやすく、正確な見積もりが難しいため、固定資産税評価額と実勢価格の中間値を採用することもあります。

また、相続人の立場によって希望する価格が異なり、不動産を取得したい人は低めの評価額(固定資産税評価額や路線価)を、現金化したい人は高めの評価額(実勢価格)を望む傾向があります。

事前に価格の妥当性を共有し、納得感を得られる基準を話し合うことが、争いを防ぐ重要なポイントです。

不動産には複数の価格が存在しますが、その相関関係を理解すると、評価の全体像を把握しやすくなります。特に基準となるのが固定資産税評価額です。これは毎年必ず通知書で確認でき、他の価格との比較がしやすい指標となります。

一般的な目安として、公示価格(時価) ≒ 実勢価格であり、固定資産税評価額は時価の約70%、**路線価は時価の約80%**の水準で設定されます。

例えば、固定資産税評価額が1,000万円であれば、時価はおおよそ1,400万円前後、路線価は1,100万円前後と逆算できます。この簡易計算を覚えておくと、相続税の試算や売却価格のイメージをつかむのに役立ちます。

また、路線価や固定資産税評価額は行政が公表しているため、誰でも確認可能です。国税庁の路線価図や自治体の固定資産評価証明書を活用すれば、専門家に依頼せずとも概算を把握できます。

これらの基準を正しく理解することで、相続計画の精度を高め、円滑な遺産分割につなげることができます。

不動産の相続税評価額は市場価格とは異なり、複数の評価基準があります。相続時のトラブル防止には、固定資産税評価額と実勢価格の違いを理解し、相続人間で評価基準を統一することが重要です。

![]()

ファイナンシャルプランナー塩川

・CFP(FP上級資格)・証券外務員1種・宅地建物取引士・NPO法人相続アドバイザー協議会 認定会員・不動産後見アドバイザー(全国住宅産業協会認定)・高齢者住まいアドバイザー(職業技能振興会認定) (独立系FP会社株式会社住まいと保険と資産管理 所属)」https://www.mylifenavi.net/

コメントフォーム